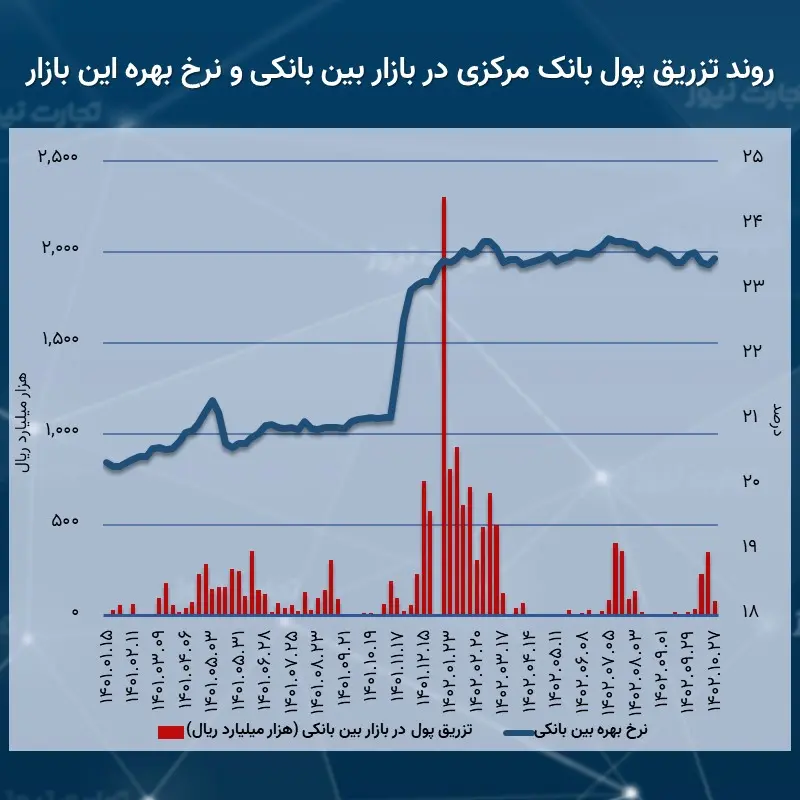

تجارت نیوز نوشت:نرخ بهره بین بانکی در آخرین هفته دی ماه، با رشدی ۰.۰۸ واحد درصدی در مقایسه با هفته گذشته همراه شد و به ۲۳.۴۹ درصد رسید.

بانک مرکزی در ادامه روند هفتگی خود در اعلام و بهروزرسانی نرخهای بهره در بازار پول، بهتازگی آمار و ارقام مربوط به دو مورد از مهمترین نرخهای بهره این بازار، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو در هفت روز منتهی به ۲۷ دی ماه را منتشر کرد؛ دادههایی که بر اساس آنها، نرخ سود در بازار بین بانکی پس از دو هفته متوالی افت، در هفتهای که گذشت به روند نزولی خود پایان داده و رشدی قابل توجه را را به ثبت رسانده است.

از سوی دیگر اما طبق گزارش بانک مرکزی، حداقل نرخ توافق بازخرید که در ادبیات اقتصادی، بیشتر با نام نرخ ریپو شناخته میشود، در هفته مذکور باز هم تغییری نکرده تا ثبات این نرخ در سطح ۲۳ درصدی از ابتدای سال ادامه یابد.

آنچه در ادامه میخوانید:

نرخ بهره بین بانکی صعودی شد

آخرین دادههای بانک مرکزی از تغییرات نرخ سود بازار بین بانکی حاکی از آن است که این نرخ پس از کاهشی ۰.۱۸ واحد درصدی طی دو هفته گذشته و رسیدن به کف ۶ ماهه خود، در هفت روز منتهی به ۲۷ دی ماه رشد اندک ۰.۰۸ واحد درصدی را رقم زده است. به این ترتیب، میانگین موزون نرخ بهره بین بانکی، هفته گذشته را در سطح ۲۳.۴۹ درصدی به پایان رساند.

کاهش تزریق پول بانک مرکزی در بازار شبانه

رشد نرخ سود بین بانکی در هفته پایانی دی ماه پس از آن رخ داد که با وجود افزایش تقاضای بانکهای برای دریافت وجوه نقد از طریق بازار باز، وامدهی بانک مرکزی به شبکه بانکی در این هفته، در مقایسه با هفته پیش بدون تغییر بود.

ز سوی دیگر اما بانک مرکزی علاوه بر بازار باز، بخشی از نیاز بانکها به نقدینگی را از طریق بازار بین بانکی برطرف کرد. با این حال، رقم این تزریق پول بهطور قابل توجهی کمتر از هفته گذشته بود. به نحوی که میزان مداخله بانک مرکزی در این هفته در بازار شبانه به حدود هشت هزار میلیارد تومان کاهش یافت و حدود ۸.۲ میلیارد تومان از این منابع نیز سررسید شده و بار دیگر به بانک مرکزی بازگشت.

بازار بین بانکی چگونه عمل میکند؟

گاهی اوقات بانکها طی فعالیتهای روزمره خود با کسری وجوه نقد مواجه میشوند. در این شریط، بازار بین بانکی یکی از مهمترین سازوکارهایی است که برای تامین این کسری، به کمک شبکه بانکی میشتابد و شرایطی را فراهم میکند که بانکهای دچار کسری منابع، بخشی از کسری خود را با استقراض از بانکهای دیگر که منابع مازاد دارند، جبران کنند.

لبته بانکهای مقروض وظیفه دارند که وامهایی که از دیگر بانکها گرفتهاند را در تاریخی از پیش تعیین شده که عمدتا یک روزه است و با نرخ بهرهای از قبل مشخص شده که همان نرخ بهره بین بانکی است، تسویه کنند.